ドコモユーザーが得するオススメのクレジットカード3選!選ぶときの基準なども解説

ドコモユーザー必携のおすすめクレジットカードといえば「dカード」を思い浮かべる方が多いと思います。着実にカードホルダーを増やしているdカードですが、せっかく持つなら、実際にドコモユーザー視点で見るとどんなメリットがあるのかを知っておきたいところですよね。

今回は、ドコモユーザーに最適なオススメのクレジットカードのほか、カードを選ぶときにはどんな基準を持つと良いか、dカードを持つメリットなどを解説します。ドコモケータイを使っており、これからdカードなどのクレジットカードを考えている方は、ぜひ参考にしてください。

ドコモユーザーにおすすめのクレジットカード3選!

ドコモユーザーにおすすめのクレジットカードを3枚ご紹介します。dカード以外にも、純粋な「ケータイ料金支払い」に使うのにお得なカードもあわせて解説しますので、ぜひ参考にしてくださいね。

1.dカード

| 年会費 (初年度) |

永年無料 | 年会費 (2年目) |

永年無料 |

|---|---|---|---|

| 還元率 | 1.0%〜5.0% | 発行日数 | 最短5営業日 |

dカードは、年会費無料でお得なカードです。ポイント還元率が常時1.0%以上と高く、ドコモユーザーに嬉しい特典として、ドコモのケータイおよびドコモ光の利用金額1,000円ごとに10ポイント=1.0%還元でdポイントが付与されます。支払いはdカード以外でも同様にこの特典は受けられます。

さらに、「ケータイ補償」も無料でついており、ドコモで購入したスマホ・ケータイ端末が偶然の事故で全損、水濡れ、または紛失・盗難被害にあったときに「同一機種・同一カラー」の端末を購入するときに最大10,000円の購入サポートが受けられます。

年会費が無料ということを考えると、これだけでもメリットはありますが、まとまった支払いがある方は次に紹介する「dカードゴールド」の方がおすすめです。

2.dカードゴールド

| 年会費 (初年度) |

11,000円(税込) | 年会費 (2年目) |

11,000円(税込) |

|---|---|---|---|

| 還元率 | 1.00%〜10.0% | 発行日数 | 最短5営業日 |

dカードゴールドは、年会費11,000円(税込)のドコモが発行するゴールドカードです。ゴールドカードとしての特典・サービスはしっかりと付帯しており、それだけでも価値あるカードですが、このカードの素晴らしいところは「ドコモユーザー向け」のサービスが手厚いことです。

ドコモケータイの電話番号との紐付けでポイント還元が受けられることや、ケータイ補償が受けられることなど「dカード」と共通している部分もありますが、文字通りサービス内容の「桁」が違います。

dポイントクラブ優待でのケータイ料金・ドコモ光料金との紐付けで付与されるポイントは、1,000円につき100ポイント、つまり10%の還元率です。他社のキャリアではここまでサービスしているところはないため、非常に強力な割引と言えます。

また、ケータイ補償は端末購入後3年以内であれば、全損や水濡れなどで修理不能な場合は10万円まで「新規購入時」のサポートが受けられます。もちろん、偶然の事故で端末が壊れたり、失くしたりしてしまった場合のみです。

ドコモのケータイ端末の補償サービスは月々払いで加入できるものも有料でありますが、端末によっては500円以上かかってしまうこともあるため、全損対応のみとはいえ、dカードゴールドの補償で済ませばのかなり節約になりますよね。

ある程度ケータイの支払いがまとまっているドコモユーザーなら持っておいて損のない1枚です。

3.Orico Card THE POINT(オリコカード ザ ポイント)

| 年会費 (初年度) |

永年無料 | 年会費 (2年目) |

永年無料 |

|---|---|---|---|

| 還元率 | 1.0〜2.0% | 発行日数 | 最短8営業日 |

Orico Card THE POINT(オリコカード ザ ポイント)は、オリエントコーポレーションから発行されている年会費無料のクレジットカードです。このカードの魅力は、1.0%という高還元率のポイントサービスと、ためたオリコポイントの「汎用性」です。dカード、dカードゴールドはケータイ料金の「支払い」に直接利用してもメリットがないため、ドコモの支払いはこの「オリコカード」が最適です。

オリコポイントは他社ポイントやギフトカードなどと相性がよく、交換率が100%のまま多くのポイントに交換できます。

dポイントも例外ではなく、dポイント1ポイント=オリコポイント1ポイントの等価交換が可能ですので、ためたオリコポイントはdポイントへ交換して効率よくポイントをまとめましょう。

せっかくドコモ運営の「dポイント」をためるのであれば、ケータイ料金の支払いはオリコカード、紐付けでポイント還元と優待特典をうけるのはdカード(dカードゴールド)といったように「使い分け」でより賢く貯められるように工夫しましょう。

ドコモユーザー向けクレジットカードの選び方

ドコモユーザーがクレジットカードを選ぶ際は、携帯料金がどうお得になるのかはもちろん、特典にも注意して選ぶのがおすすめです。

ここでは、ドコモユーザーがクレジットカードを選ぶときには具体的にどこをチェックするとよいかを解説します。

ドコモユーザーがクレジットカードを選ぶポイント

- 年会費

- 還元率・お得度

- 付帯サービス・特典

1.年会費

少しでもお得にドコモのサービスを利用したいと思ったとき、年会費が高すぎるクレジットカードに入会するのは考えものです。

とはいっても、年会費=サービスの質といっても過言ではありませんので、年会費が高額になるほど質の高い内容となっていることを考えると、一概に「この年会費なら高い」といった基準を出すことはできません。

年会費は年に一度、一括で支払う必要があるものですので、高すぎる、負担を感じる年会費のクレジットカードは避けるべきでしょう。では、年会費が支払える範囲であった場合、どのように「高すぎる」か「ちょうどよい」かを判断するかといえば、年会費とサービス内容のバランスです。

例えば、年会費を1万円支払っても、年間に受けられるお得が2万円分あれば明らかに「年会費以上」の価値がありますよね。ほかに年会費無料のカードがあっても、生み出される価値が年間に5千円分しかなければ、年会費1万円のクレジットカードの方が総合的に「格安」、「お得」と判断できます。

2.還元率・お得度

ドコモユーザーにこだわってほしいポイントの2つめが、クレジットカードの還元率やお得度です。

ここでいう還元率は、単純な普段使いの還元率ではなく、クレジットカードをからめて携帯料金を支払ったときなど、「ドコモに関係する支払い」でどれだけお得になるかということです。一般的なクレジットカードは「高還元率」というと1.0%程度のものが多いので、少なくとも1.0%の還元率はほしいところです。

ドコモ支払いでお得になる「dカード」の例をあげれば、ゴールドカードである「dカードゴールド」なら、ドコモの電話番号と紐付けしておくだけで携帯料金の10%がポイント還元されます。

10%還元はほかに見ない破格の還元率といえますので、携帯料金と紐付けした際の単純な還元率だけを見ればdカードゴールドに勝るカードはありません。

3.付帯サービス・特典

ドコモユーザーがクレジットカードを選ぶときに見て欲しい最後のポイントが、付帯サービスや特典が優れているかという点です。ここでいう「付帯サービス」は、空港ラウンジが利用できる、お店の割引が受けられるといった優待・サービスではなく、ドコモケータイを利用する際にメリットとなるサービスを指しています。

もちろん、一般的にクレジットカードに付帯するような旅行傷害保険などはついているに越したことはないですが、あくまで「ドコモユーザー」目線で考えたときにはdカードのケータイ補償といった「ケータイ関連」のメリットがあると嬉しいですよね。

せっかくドコモでの支払いに絡めて発行しようと思っているのであれば、ケータイ関連のサービス・メリットがあるかもチェックしておくことをおすすめします。

ドコモユーザーがdカード・dカードGOLDを発行するメリット

ドコモユーザーに最もおすすめのクレジットカードは「dカード」、「dカードゴールド」といったドコモから発行されているものです。ここでは、実際に持ったときにどんなメリットがあるかを大きく3つ解説します。

- 普段のお買い物からポイント還元率が大きい

- 共通ポイント「dポイント」がたまる・使える

- ドコモユーザー向けのお得な特典が利用できる

1.普段のお買い物からポイント還元率が大きい

ドコモユーザーでなくとも嬉しいメリットのひとつが、普段のお買い物から1.0%以上のポイント還元率でお得になるということです。

普通のお店でお買い物したときに1.0%は確実に得られますが、街中で多く見る「dポイント加盟店」なら、さらに店舗ごとに100円につき1ポイントなどの「店舗利用ポイント」の還元が受けられます。つまり、2.0%以上のポイント還元率のお店も多数あるということですね。

店舗利用でのポイントはdポイントカードにたまる扱いになりますが、dアカウントで紐付けしていればドコモ利用でのポイントなどと一緒に管理できて便利です。

2.共通ポイント「dポイント」がたまる・使える

dカードは、唯一の「直接dポイントがたまるクレジットカード」です。dポイントはVポイントや楽天スーパーポイントと同じ「共通ポイント」の仲間ですが、今や共通ポイントサービスの規模としては日本最大級といっても過言ではない広がりを見せています。

近所のドラッグストアやファストフード、レストランなど、少しチェックすれば「dポイント」に対応しているお店が多いことが分かります。もちろん、ドコモ関連のサービスでたまるのもこの「dポイント」です。

dカードは、この「使いやすい・ためやすい」お得なdポイントがたまるクレジットカードですので、汎用性の高さも抜群の「持つ価値があるカード」です。

3.ドコモユーザー向けのお得な特典が利用できる

dカード・dカードゴールドを使う最大のメリットが、「ドコモユーザー向けのお得な特典」が利用できることです。具体的には、ケータイ補償とポイントクラブ優待(dカードゴールドのみ)ですが、それぞれについて簡単に解説します。

dカードケータイ補償

dカードのケータイ補償とは、ドコモで購入したケータイ・スマホ端末が偶然の事故で全損もしくは紛失、水濡れなどの被害にあってしまったときに使える補償です。通常のdカードとdカードゴールドとでは補償の期間、金額が異なり、次のようになっています。

dカードケータイ補償の期間・金額

- dカード=購入後1年以内、新端末の購入金額のうち最大10,000円

- dカードゴールド=購入後3年以内、新端末の購入金額のうち最大100,000円

dカードのケータイ補償は修理には使えず、あくまで「修理不能」と判断されたときの新規購入に使えるというところがポイントです。

さらに、おそらく悪用していらない端末を壊して・・・というのを避ける目的だと思いますが、「同一機種・同一カラー」の機種しか購入できませんので注意が必要です。

dポイントクラブ優待(dカードゴールドのみ)

dポイントクラブ優待は、dカードゴールドのみの特典です。内容としては、ドコモのケータイ利用料金、ドコモ光の利用料金の10%をポイントバックするというものです。

このポイント還元は、支払いでdカードゴールド を使う必要がなく、電話番号と紐付けするだけでOKです。毎月の携帯料金が1万円、ドコモ光の料金が5,000円とすると、合計15,000円の10%、つまり毎月1,500ポイントが還元されます。年間では18,000ポイント、つまり18,000円分が還元されますから、年会費1万円を払っても圧倒的にお得です。

毎月ドコモケータイ・ドコモ光の料金が毎月合計9,000円を以上という方は、持たないと損と言えますね。ちなみに、「優待」まではいきませんが、一般カードのdカードでもケータイ料金との紐付けで1.0%の還元は受けられます。

他社の高還元率カードと組み合わせれば、ケータイ支払いで合計2.0%還元も可能ですから、持つ価値はあると言えるでしょう。

ドコモユーザー以外でもdカードを持つと支払い方法の幅が増える

ドコモユーザー以外でも、dカードを持つことで「iD」という後払い式電子マネーを利用できるようになり、支払い方法の幅が増えます。

iDの特徴としては、クレジットカードのような引き落としが「電子マネー」形式でできるということです。つまり、支払い方法を伝えて「かざす」だけで決済が完了します。もちろん、紐付けしているクレジットカードを利用した扱いになりますので、請求・引き落としも同じでポイント還元も受けられます。

デメリットとしては店舗ごとに電子マネー決済での上限金額が決められているケースがあることですが、1万円以下の少額決済なら全く問題ありません。

コンビニやスーパーをはじめ、多くの場所で対応している電子マネーですので、クレジットカードを使うのが面倒なときに非常に重宝します。

ドコモユーザーがdカードを活用する時の注意点

ドコモユーザーがdカードを活用するときには、次のことに注意しておかなくては損になることもあります。

- 携帯料金は紐付けだけで支払いは別カードにする

- 一般カード「dカード」のドコモ関連メリットはやや弱い

携帯料金は紐付けだけで支払いは別カードにする

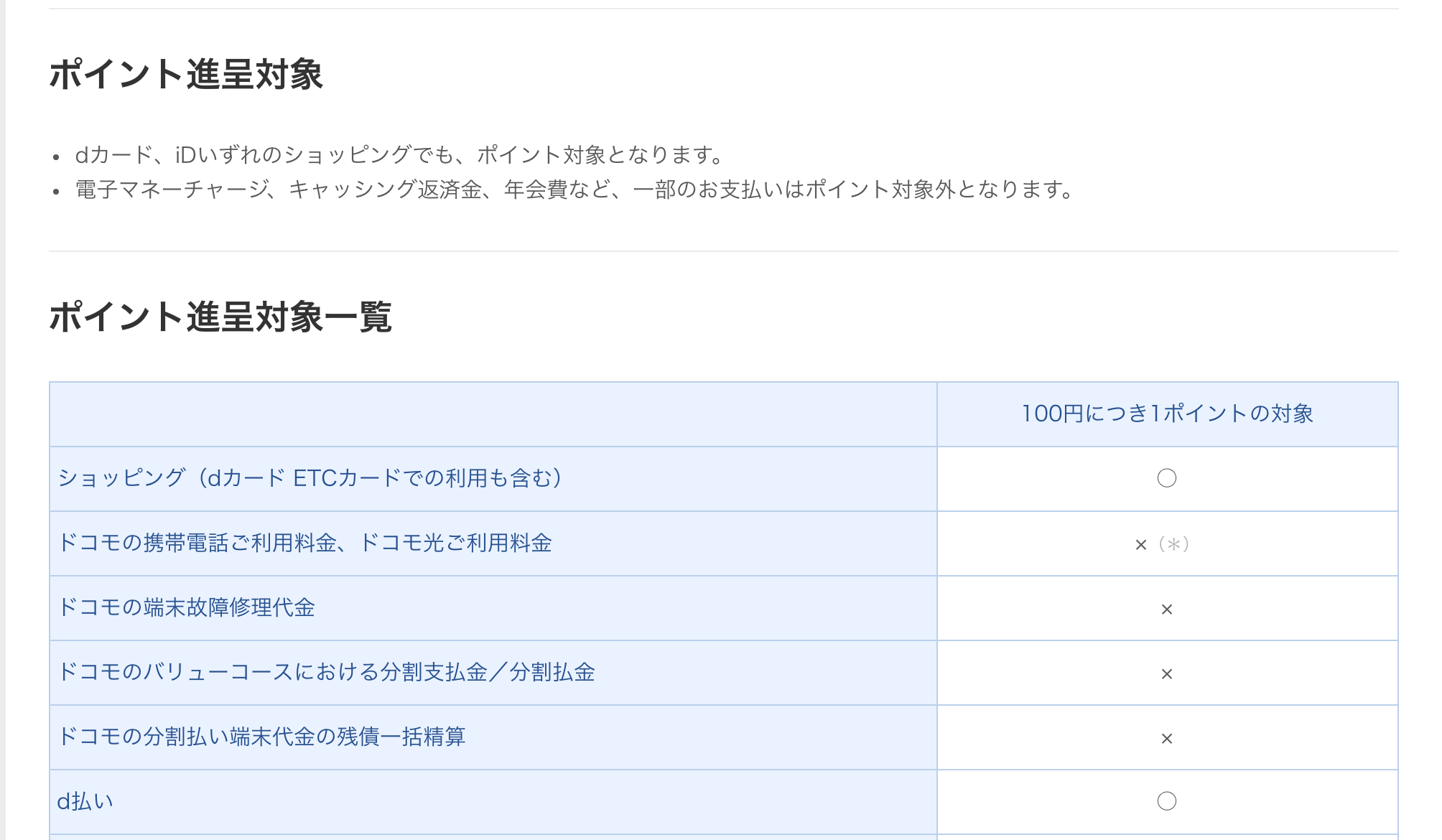

携帯料金の支払いにdカードを使うのは、はっきりいってやめた方が懸命です。というのは、dカードでドコモケータイの料金を支払っても、クレジットカード利用のポイントがつかないからです。

公式ページにはdカード・dカードゴールド ドコモケータイの料金支払いに使ってもポイント付与の対象外と明記されています。意外と知らない方が多いですが、実はdカードは「料金支払い」そのものには使い勝手の悪いカードです。

ではどうするのが正解かというと、ドコモの料金支払いには別の高還元率カードを選び、利用するのが最もお得だと言えます。高還元率のクレジットカードならどれでも良いですが、せっかくならdポイントと親和性の高いものを選べばより「まとめて」ポイントを管理しやすくなります。

一般カード「dカード」のドコモ関連メリットはやや弱い

ここまでドコモユーザーにはdカードがおすすめとお伝えしてきましたが、どちらかというとある程度ドコモ関連の支払いがある方にとっては「dカードゴールド」がおすすめで、標準カードのdカード自体にはドコモユーザー向けのメリットとして「dカードケータイ補償」と「ケータイ料金の1.0%還元」があるものの、お得度で言えばやや弱いと言わざるを得ません。

dカードは実質年会費無料(年に1度でも使えば無料)ですから、持っているだけで価値があると言えばもちろんそうですが、まとまった支払いがある方には断然「dカードゴールド 」の方がおすすめです。

「ドコモ払い」と「d払い」クレジットカードでお得度は変わる

ドコモユーザーが利用できる支払いサービスと言えば、「ドコモ払い」と「d払い」の2種類があります。ここででは、それぞれクレジットカードによってどうお得度が変わるのか、どういったカードが合っているかを解説します。

ドコモ払い

ドコモ払いとは、ネットショッピングやオンラインゲームなどの料金支払いに利用できるドコモユーザー専用の決済サービスです。支払い方法は「電話料金との合算」、もしくは「ドコモ口座」から選べます。

ドコモ口座はネット上のお買い物などに利用できる仮想の「おさいふ」サービスですのでクレジットカードは関係ありませんが、「電話料金との合算」の場合は電話料金支払いをクレジットカードに設定していれば、そのクレジットカードのお得度が関わってきます。

ドコモの場合はケータイ電話料金の支払いにdカードを使うのは損ですから、最終的には別のカードで支払うことになると思います。例えば、ケータイ電話料金の支払いに利用しているカードが1.0%の還元率ならそれだけお得になりますので、ケータイ電話料金支払いに利用するクレジットカード選びは重要です。

d払い

d払いはdアカウントさえ取得していればドコモユーザー以外でも利用可能な決済サービスです。オンラインショッピングはもちろん、お店でも対応しているところもあり、d払い専用のバーコードを提示することで決済ができます。

支払い方法は、ドコモユーザーなら電話料金との合算支払いが選べるほか、ドコモ口座やクレジットカード、dポイント残高からの充当も可能となっています。d払いのメリットは、支払い額に応じて「dポイント」がたまるというところで、上手く使えば「d払いのポイント」と「クレジットカードのポイント」の二重取りができます。

d払いにクレジットカードを登録して利用する場合は、選ぶクレジットカードによってお得度は当然変わります。ケータイ料金の支払いは他社カードに設定していても、d払いに登録するカードは「dカード」にしておくと効率よくdポイントが貯められるというメリットがありますので、登録カードで迷ったらdカードを選んでおくと間違いがないでしょう。

まとめ|ドコモユーザーはクレジットカード使い分けが重要

ドコモユーザーにはドコモ発行のクレジットカード「dカード」シリーズが非常におすすめですが、ケータイ料金の支払いをしてもdカードにはポイントがつきませんので、支払いに直接利用するカードは別のカードを用意するのがおすすめです。

せっかくドコモを利用しているのであれば、上手にクレジットカード選びをして、損のないように「効率よく」ポイントをためる工夫をするといいでしょう。

1枚のカードにこだわらなくても、2枚持ちでそれぞれ使い分けながらお得にポイントをためるという方法もありますので、より賢く節約ができるよう、カードをフル活用してくださいね。

編集部のピックアップ記事

記事がお役に立ちましたらシェアお願いします

この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

WAONにクレジットカードチャージできない!原因は?

WAONにクレジットカードチャージできない!原因は? dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説

dカード GOLDの空港ラウンジは便利!利用する3つのメリットと注意点などを解説 ファミペイにチャージ可能なクレジットカードは?【2023年最新版】

ファミペイにチャージ可能なクレジットカードは?【2023年最新版】 家族カードの暗証番号は本会員と同じ?確認・変更する方法は?

家族カードの暗証番号は本会員と同じ?確認・変更する方法は? 楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる?

楽天のクレジットカードでPASMOチャージはできる?ポイントは貯まる? 生活費の支払いでキッチリ節約!おすすめクレジットカード5選

生活費の支払いでキッチリ節約!おすすめクレジットカード5選 クレジットカードの海外利用手数料・為替レートの計算ルール

クレジットカードの海外利用手数料・為替レートの計算ルール JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート

JCB、スマホでクレカ発行が最短5分「モバイル即時入会サービス」をスタート dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説

dカード・dカードゴールドの審査を徹底解説!審査基準に審査期間、審査で通るためのポイントも解説 持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査

持っているクレジットカードは?強まるおトク重視の傾向が明らかに|2022年クレカ利用動向調査